最近、スルガ銀行を巡る報道を再びよく見るようになりました。

これらのニュースが直接的な意味合いを持つわけではないかもしれませんが、自宅購入後に転勤などで予期せぬ形で投資用ローンへの切り替えを迫られた人々にとっては、スルガ銀行の不正融資問題の動向は大切な情報源となり得ます。

この記事では、スルガ銀行問題の現状、その背後にある複雑な問題点についてお伝えします。

スルガ銀行問題:交渉が難航している模様

スルガ銀行が2023年11月22日に シェアハウス以外の投資用不動産向け融資についての当社対応状況について(更新)を発表しました。

それに対して、被害者団体が、全く納得がいかないと声明を発表しました。

完全に泥沼化してまったく解決への道が見えないなと感じたので、それぞれの言い分をまとめてみました。

全日本賃貸住宅新聞でも取り上げられていましたが、共に有料記事になっておりました。

あれ?代物弁済で終わったてなかったの?

正直この報道を見た時に感じたのは「えっ?まだ続いていたの?」という想いでした。

女性向けシェアハウス「かぼちゃの馬車」など、投資用不動産向け融資で不正融資が発覚したスルガ銀行とシェアハウスオーナーとの話し合いが決着した。

2020/03/25

と、明らかに2020年に"決着した"との報道を見ていたためです。本日は2024年2月12日です。

この時は、「代物弁済というウルトラC的な解決方法を成功させた」と盛り上がっていました。

スルガ銀行がオーナーに解決金を設定して融資の一部と相殺。スルガ銀行は融資残高を他社に譲渡する。オーナーは不動産を当該他社に代物弁済し、借入債務を解消する。

2020/03/25

その時に、対象となったオーナーさは257名で物件数は343棟という報道でした。

スルガ銀行不正融資問題、早期解決望むも対立続くにおいては、オーナー数は約480人、合計864物件が組織的に交渉を継続しているとのことだったので、当時代物弁済で解決したというのは一部の人だけだったようです。

2つの被害者団体

スルガに対して大きな被害者団体が2つあるようなのですが、名前が似通っていて報道を見て少しぼやけてしまうのであらためてまとめます。

約430人が加盟

私自身書き出して気がつくことができました。おそらくSS被害者同盟というのは、"スマートデイズ"というかぼちゃの馬車事件の運営会社の名前が入っているので、かぼちゃの馬車問題の被害者同盟でしょう。

一方、SI被害者同盟はかぼちゃの馬車問題に限らず、スルガ銀行を加害者と考える人達の集まりということでしょう。

その合計人数は約430人のようです。上記の代物弁済で解決できたという方々が含まれているのか否かは定かではありません。

「まだ続いていたの?」と思ってしまいましたが、この問題は、かぼちゃの馬車問題は"シェアハウス"で、それ以外の方々は"中古アパート、中古マンション"と問題をわけて考える必要がありました。

スルガ銀行による対応状況の要約

シェアハウス以外の投資用不動産向け融資についての当社対応状況について(更新)をざっくりまとめています。

- 方針の公表: スルガ銀行は、アパマン問題に対する早期解決を目指し、2023年4月に3つの方針を公表。これらは①早期解決案の提示、②任意売却支援等による債務者負担の軽減、③個別案件に応じた判断を含む。

- アパマン問題の全体像: 2019年5月の全件調査で、投資用不動産融資総物件数37,907件のうち約2割、つまり約7,500件で審査書類の改ざん・偽造等の不正が発見。これに基づき、元本一部カット等の返済支援を行い、5割強の物件が融資残高ゼロとなる。

- 任意売却支援: 債務者の負担軽減を目的とした任意売却支援を実施。これにより、262件の物件について不動産売却価格の査定を提供し、64件が組織的交渉先から外れる。

- 個別案件に応じた判断: スルガ銀行は、アパマン融資の約8割で不正が認められておらず、個別事情が異なるため、一律解決ではなく個別判断が必要と考えている。

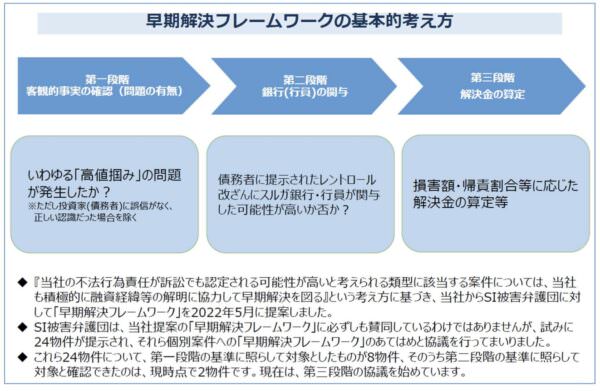

- 早期解決フレームワーク: スルガ銀行はSI被害弁護団に対し、2022年5月に「早期解決フレームワーク」を提案。これは、高値掴みの問題発生の有無、スルガ銀行・行員の関与の可能性、損害額・帰責割合に応じた解決金の算定を含む3段階の検討を提案するもの。24件の物件に対して試みられ、2件が第二段階の基準に該当。

- 今後の対応: スルガ銀行は、公表した3つの方針に沿って組織的交渉先債務者への支援・協力を続け、早期解決を図る姿勢を強調。

フレームワークの作成

かぼちゃ事件が公になった当時は"スルガスキーム"という言葉が飛び交っておりましたが、今度は"スルガフレーム"とでも呼ばれそうな"スルガフレームワーク"が誕生しました。

スルガ銀行は少しでも解決をはやく試みようと、それはオーナーの方々に損賠賠償をする必要があるのかどうか?の判断が容易にするために作成されたようです。

そのフレームワークに当てはめると、24件中2件しか該当しなかったそうです。

3段階の基準を用いて、一段回目を超えたのは24件中8件。

2段階目の基準を超えたのはわずか2件。

この2物件を今3段階目に当てはめているという状態のようです。

つまり、スルガ銀行が「私たちは悪くないから賠償しません」というのが大半になる流れになっている模様です。

個別案件に応じた判断

シェアハウス問題は代物弁済で解決に向けて大きく前進したものの、"中古アパート、中古マンション"が全く進展をしていないという状況のようです。(シェアハウス問題でもまだ問題が残っている方は多数おられるかと思いますが)

スルガ銀行側は八割の融資で不正は認められずとの調査結果から、"中古アパート、中古マンション"の問題をひとりひとり個別具体的に考える必要があるとうい姿勢を崩さずという状態です。

それに対して、「シェアハウスでやったように代物弁済なりでまとめて処理しろ」という被害者団体が声高に叫んでおり、対立が平行線のままでこれからも平行線が続く未来しか見えないという感想です。

被害者同盟の反論

被害者同盟声明の要約は下記のとおりとなります。

- スルガ銀行の情報公開について: スルガ銀行は2023年11月22日に投資家情報として「シェアハウス以外の投資用不動産向け融資についての当社対応状況(更新)」を公表。この内容はスルガ銀行に有利な印象操作と批判されている。

- 調停への対応: スルガ銀行は調停に真摯に応じていると主張しているが、被害者同盟はこれを否定。過去の不正行為に対する公式の謝罪がないことを指摘。

- 早期解決フレームワーク: スルガ銀行が提案する解決策は銀行の利益を最大化するものであり、被害者の立場に立った提案ではないと批判されている。

- 不正融資の背景: 2011年頃から始まった不正融資問題は組織的に行われており、スルガ銀行と不動産業者が連携して不正行為を行っていた。

- スルガ銀行の方針: スルガ銀行は不正を認めつつも、不法ではないと主張。被害者同盟は、スルガ銀行が提案する3つの方針(早期解決案の提示、任意売却支援、個別案件に応じた判断)について批判している。

- 最終的な要求: スルガ銀行には過去の過ちを認め、被害者同盟に真摯に対応することが求められている。また、不正融資に関与した行員や不動産業者の情報の提供も要求されている。

スルガフレームワークへの反論

被害者団体はスルガ銀行のフレームワークに対して、「スルガ銀行に有利に判定される仕組みになっている」と、異議を唱えています。

「スルガ銀行は不動産業者に責任を押し付けて自分たちは何も悪くない」と唱えているようなのですが、どのようになることやらという言葉以外は出てこないです。

そのフレームワークに対しての声明を発表しているのですが、フレームワークのどこがよくなかったのかなどの具体的な指摘がないので残念ながら何も読み取ることができませんでした。

被害団体の方々はなぜPDFで資料を発表しているのかが少し謎です。

スルガ問題の教訓

スルガ銀行問題では、不正な手段で融資基準を満たしていない人々にも資金が貸し付けられたことが大きな問題となりました。ご自身の返済能力と物件の収益性を正確に評価する事が重要です。

- 表面的な利回りだけでなく、実質的な収益性を評価することが重要です。かぼちゃの馬車問題では、実際の入居率や収益性が予測を大きく下回るケースが多発しました。空室リスクをはじめ、様々なリスクがあることを忘れずいろいろな角度から物事を見るようにしましょう。

- 投資物件を選ぶ際は、表面的な数字に惑わされず、実際の運用状況や市場環境を詳細に分析しましょう。不動産屋さんの言う事を鵜呑みにせず自分自身で判断する力が必要です。もしも、それができないということであれば不動産投資には手を出さないというのが正解と言えるでしょう。

- 不動産投資が常に高利回りを保証するわけではないことを忘れてはなりません。かぼちゃの馬車の中心業者となっていたスマートデイズという会社は35年のサブリース、しかも賃料が変わらないことまでも保証をしていました。そんなに美味しい話はないという事を認識しましょう。

まとめ

スルガ銀行問題は、単なる金融機関の不祥事を超え、不動産投資の世界におけるリスク管理、倫理観、そして透明性の重要性を私たちに再認識させました。この一連の出来事から学ぶべきは、表面的な利回りの魅力に惑わされず、投資物件の真の価値とリスクを冷静に評価することの大切さです。また、金融機関の融資基準の厳格化は、健全な不動産市場を維持するために不可欠であると同時に、自身も自己の返済能力を正しく理解し、責任ある判断を下すことが求められます。

スルガ銀行問題を通じて明らかになった教訓は、今後の不動産投資において、より慎重かつ賢明なアプローチを取るための指針となります。投資家としては、利回りの高さだけでなく、投資の安定性や持続可能性を重視し、不動産投資の新たな潮流を形成していく必要があるでしょう。最終的に、スルガ銀行問題は、不動産投資の世界における透明性と倫理性の確立に向けた一歩となることを願ってやみません。