- Q海外居住の夫名義の不動産を賃貸に出したい。妻名義で賃貸をし、妻名義で確定申告をすることはできるか?

- A

推奨しないです。

不動産の収益は、その不動産の名義人、つまり所有者に帰属するのが原則です。たとえ不動産の管理や賃貸業務を妻が行っていても、所得税法の規定により、賃料収入に係る税金は所有者である夫に課されるためです。

解決策としては、納税管理人を置き、日本国内で確定申告や納税手続きを行う必要があります。

質問の回答は国税庁のサイト不動産所得に係る実質所得者課税の原則についてを元にした回答です。「こちらのサイトを読んでください!」と言えばよいのですが、なかなかに解読が困難なものなので可能な限り噛み砕いて説明します。

まずは整理

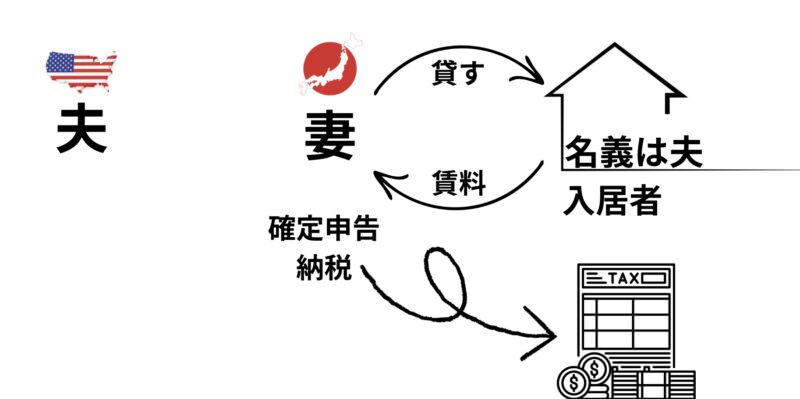

まず質問をいただいた関係を整理して図解してみました。

図を見ておわかりいただけるかと思われますが、夫と妻の間につながっている矢印がありません。

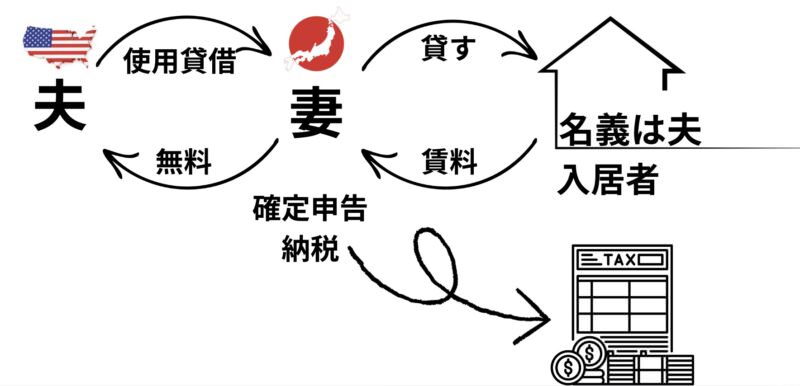

不動産の所有者は夫であるので、夫妻の間で何かしらの契約関係が必要となります。

この状態を継続すると税務署から何かを言われたとき「夫と妻の間で使用貸借契約があった」と捉えられてしまう可能性がありそうだなと感じたため、冒頭の質問の回答で「推奨しない」と回答しました。

下記のような契約関係にあると捉えられてしまうのではないかと考えられます。

使用貸借と賃貸借の違い

「使用貸借ってなんだ?」と感じられる方が大半でしょう。

詳細を伝えると趣旨からズレてしまうので、ざっくりとお伝えすると「無料でものを使うことができる契約」になります。

それに対して賃貸借契約は必ず何かしらの対価が発生するという契約になります。

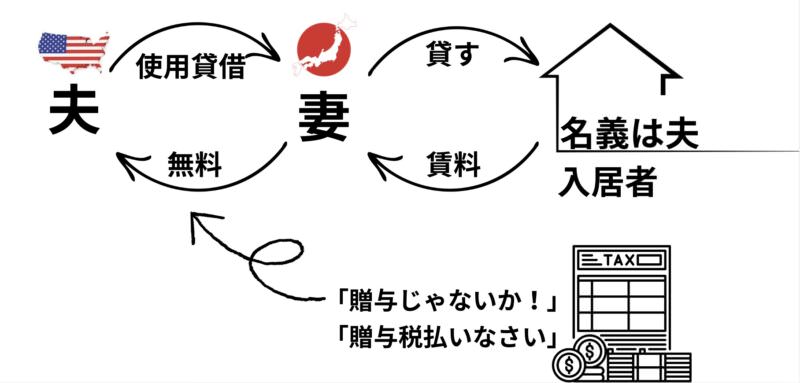

贈与にあたるという見解

使用貸借は無償です。

その無償分贈与にあたるというわけです。

国税庁のサイトの例は親子間であったため「子」となっていますが、夫婦間でも同じといえるでしょう。

使用借主の収益権は形式的なものにすぎず、その法的実質は、「無名の利益移転契約」のような財産の移転契約や私法上の扶助義務による収益の分配その他契約が構成されるというべきであり、不動産所得は、第一次的に使用貸主である親に帰属し、その反射効として、第二次的に使用借主である子に対して、不動産所得に相当する贈与があったとする課税実務上の取扱いは合理性があるといえる。

不動産所得に係る実質所得者課税の原則について

なぜそのように捉えられるのか?

日本では累進課税制度が採用されています。

累進課税は、所得が多くなればなるほど高い税率が適用される税の仕組みです。

もう少し噛み砕いてお伝えします。

たくさんお金を稼ぐ人は、より多く税金を払うことになります。

例えば、年間に100万円を稼いだ人と、1,000万円を稼いだ人では、1,000万円を稼いだ人がより高い税率で税金を払うことになります。これが累進課税の考え方です。それぞれの課税価格は下記のとおりになります。

| 課税される所得金額 (万円) | 税率 (%) |

|---|---|

| 200万円超〜330万円以下 | 10% |

| 330万円超〜695万円以下 | 20% |

| 695万円超〜900万円以下 | 23% |

| 900万円超〜1000万円以下 | 23% |

| 1000万円超〜1500万円以下 | 33% |

| 1500万円超〜1800万円以下 | 33% |

| 1800万円超〜2000万円以下 | 40% |

控除額があるので、必ずしも正確ではないですが税務署が言いたいことをわかりやすく説明してみます。

年収が1000万円だった人がいるとします。1000万円の税率は23%です。

月20万円で自宅を貸すことにしました。

つまり年間の収入が240万円増えます。

そうなると年収1240万円になり、税率が33%になります。

そういった行為を予防しようという意図があってのものと捉えています。

平成30年10月3日裁決等の審査請求事案のように、使用貸主の不動産所得を、低い税率が適用される使用借主に分散し、税負担の減少を図る行為につながるおそれがある。

不動産所得に係る実質所得者課税の原則について

万人に効力が及ぶものではない

とはいえ、不動産所得に係る実質所得者課税の原則についてはあくまでも日本国内の話を元にしています。

さらに法的根拠が整備されていないものです。あくまでもそういった裁決が平成30年にあったというだけです。

そのため、海外居住の場合のみならず、一律に日本国民全員に当てはまるかというとそういうものではありません。

しかしながら、その取扱いの法的根拠は必ずしも整理されていないため納税者の予測可能性が担保されず、使用貸借に関連した不動産所得の帰属を巡る争訟等が増加する可能性もある。

不動産所得に係る実質所得者課税の原則について

ただ、そこまで得られるメリットがどれくらいなのか?それに対してどれくらいのリスクがあるのか?というのはよく考えて決めるべきでしょう。

妻に賃貸借ならいいのか?

では、夫から妻にちゃんと賃料を徴収して賃貸借契約の形にすればよいのか?と思われることでしょう。

それはもちろん可能ではあります。

しかしながら、その方法を取りますと、夫にも確定申告をする必要が出てしまうのみならず妻の確定申告の義務も残るので本末転倒の結果になってしまいます。

納税管理人の仕組みを使いましょう

細かなことをたくさん伝えてきましたが、結論としては「納税管理人の制度を使いましょう」です。

私たちは賃貸管理のご依頼をいただくことができましたら、納税管理人を無料にて引き受けております。

ぜひともお気軽にお声がけください。